商道融绿在2023年China SIF夏季峰会发布最新ESG评级分析报告

2023年7月11日,2023年中国责任投资论坛(China SIF)夏季峰会在北京举行。本届峰会以“相向而行:促进投资者与公司对话”为主题,由商道融绿和北京绿色金融与可持续发展研究院主办,亚洲投资者气候变化联盟联合主办,战略合作伙伴为穆迪、浦银安盛基金。

夏季峰会探讨了如何在中国市场践行投后督导与尽责管理。全国社保基金理事会原副理事长、China SIF名誉理事长王忠民,中国金融学会绿色金融专业委员会主任、北京绿色金融与可持续发展研究院院长马骏,中国保险资产管理业协会执行副会长兼秘书长曹德云,国家绿色发展基金股份有限公司监事会主席汪义达,中国人寿资产管理有限公司投资总监王卫华,负责任投资原则(PRI)中国区负责人罗楠,浦银安盛基金价值投资部总经理杨岳斌等专家围绕ESG发展趋势、尽管管理实践等话题展开对话。中国责任投资论坛理事长、商道融绿董事长郭沛源主持了夏季峰会。商道融绿在会上发布了反映中国上市公司的ESG整体水平的最新研究成果,中国气候联合参与平台(CCEI)也正式启动。

·融绿报告:A股ESG评级稳定提升,“ESG实质性”议题多具“财务实质性”

商道融绿CEO张睿在峰会上正式发布《A股ESG评级分析报告2023》。本报告是商道融绿连续四年发布此系列研究,报告基于商道融绿最新一期ESG评级结果对A股上市公司的ESG绩效情况进行全面分析,通过对ESG综合评级、信息披露、重要议题、风险分析及投资传导等维度,详细反映中国上市公司的ESG整体水平和趋势。

基于商道融绿STαR ESG数据平台、ESG风险雷达系统及PANDA碳中和数据平台,报告对近5000家A股上市公司的ESG数据进行研究,并对中证800指数成分股2018-2023年共6年间的ESG评级表现做重点分析,反映了A股上市公司ESG评级、ESG信息披露及ESG风险的整体情况,并分析了A股上市公司ESG评级与股价的传导机制,报告的核心发现有:

·A股上市公司ESG评级整体稳定提升,以中证800成分股为代表的头部上市公司提升更为明显。

·在仍为自愿披露为主的政策要求下,A股上市公司ESG信息披露发展迅速,但ESG披露“质量”改善落后于披露“数量” 提升。

·A股各主要行业上市公司的ESG整体表现,以及公司各主要ESG议题表现均有进步,但仍存在结构化差异。

·ESG风险事件仍保持高位频发状态,但有趋于稳定的趋势。

·根据对A股全行业的研究分析,约80%的行业ESG实质性议题具有明显“财务实质性”,对股价有明显的传导影响效果。

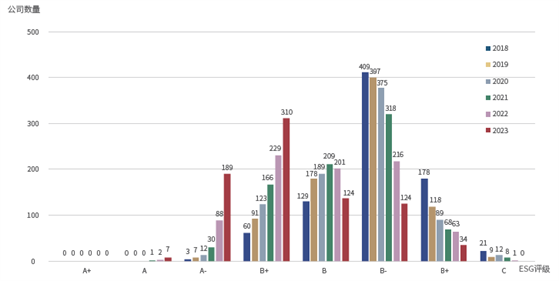

1.A股上市公司ESG综合评级加速提升

近一年,A股上市公司ESG综合评级提升呈加速之趋势。其中中证800成分股,ESG评级在B+级(含)以上的公司数量从2018年的63家增至2023年的506家,评级在C+级(含)以下的公司数量从2018年的199家降至34家。

中证800成分股ESG评级分布(2018-2023)

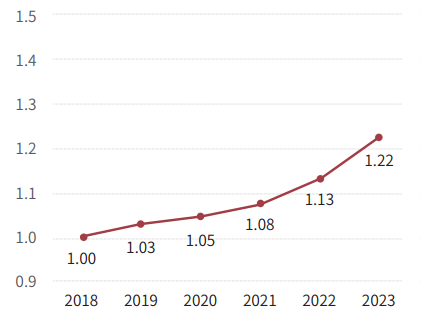

以2018年ESG评级为基数,中证800成分股ESG评级平均得分在5年间提升了22%,2023年得分增速提升了近一倍。

中证800成分股ESG评级相对得分(以2018年为基数)

2.A股ESG信息披露显著提升

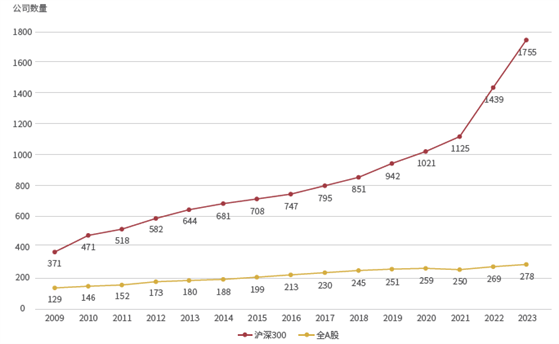

A股上市公司发布ESG报告数量持续增长,截止6月2日,2023年共发布ESG报告1755份,约占A股公司的35%。其中沪深300上市公司2023年有278家发布报告,占比接近93%。在ESG报告仍为自愿披露的政策要求下,A股上市公司ESG报告发布率在近两年提速明显。

A股ESG报告发布统计(2009-2023)

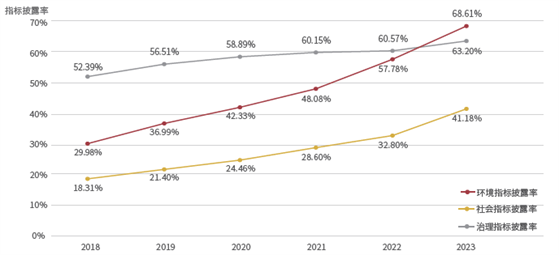

同时,A股ESG信息披露也在持续提升,环境相关信息披露提升尤为明显。2018年至2023年,中证800成分股环境主要指标的披露率从29.9%提升到68.6%,并首次超过治理主要指标(63.2%)。而ESG指标的披露质量仅有小幅提升,提升速度落后于指标的披露率。

主要ESG指标披露率(2018-2023)

3.A股上市公司ESG评级分析

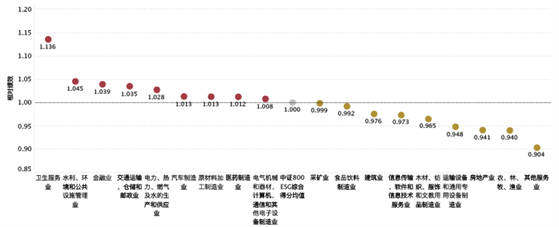

从行业分布来看,2023年中证800成分股所有行业ESG评级均有提升,得分最高的三个行业依次为:卫生服务业;水利、环境和公共设施管理业;金融业。平均得分最低的三个行业依次为:其他服务业;农、林、牧、渔业;房地产业。

中证800行业ESG得分情况(2023)

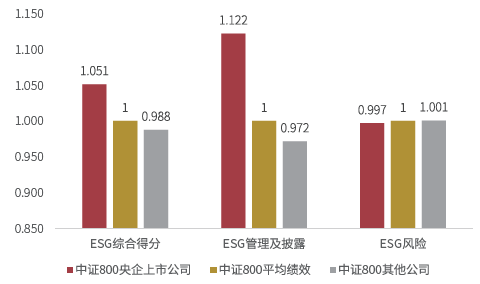

从公司性质来看,中证800成分股公司中,央企控股上市公司在ESG综合绩效、ESG管理及披露、ESG风险3个维度均优于指数内其他类型公司。

央企控股上市公司ESG绩效较优(2023)

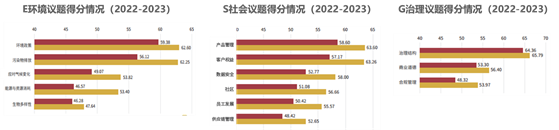

从ESG主要议题来看,在过去一年,环境、社会、治理三个维度14个主要议题均有不同程度的提升。2023年,中证800成分股在环境议题的表现从高到低依次为环境政策、污染物排放、应对气候变化、能源与资源消耗、生物多样性;社会议题的表现从高到低依次为产品管理、客户权益、数据安全、社区、员工发展、供应链管理;治理议题的表现从高到低依次为治理结构、商业道德、合规管理。

中证800 ESG议题得分情况(2022-2023)

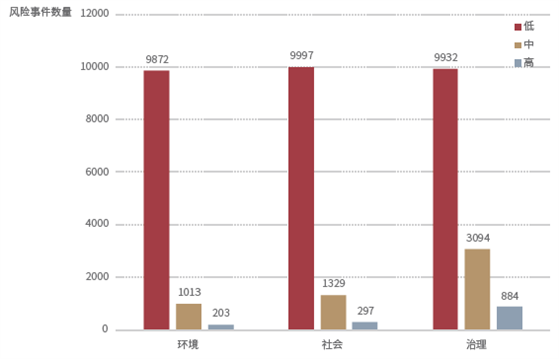

4.A股上市公司ESG风险分析

A股上市公司ESG风险事件仍保持高位频发态势,但有趋于稳定的趋势。商道融绿ESG风险雷达系统自2012年6月至2023年6月共收录ESG风险事件36,621 件,治理类风险事件总数相较于环境与社会类稍高;从事件严重性与影响程度等级角度来看,治理类中高等级风险事件的数量也高于其他两类。

A股ESG风险事件统计(2012.6-2023.6)

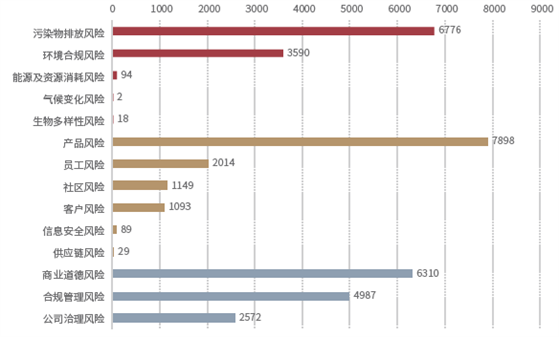

从风险事件类型来看,污染物排放和环境合规是上市公司环境维度面临较大的风险;产品(服务)风险和员工权益负面事件是社会维度面临较大的风险;商业道德风险和合规管理风险是公司治理维度面临较大的风险。

A股ESG风险事件类型统计(2012.6-2023.6)

5.A股上市公司ESG评级与股价关系及财务传导机制

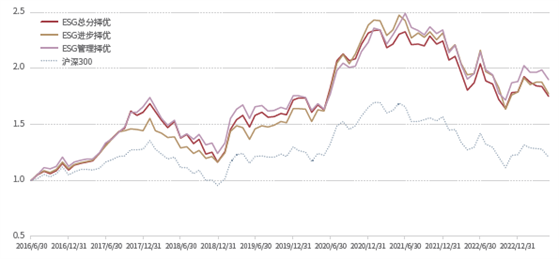

报告研究发现,在沪深300及中证500成分股范围内A股上市公司ESG评级与股价有明显的的正相关性。其中由行业内ESG评级最高的20%公司组成的沪深300择优指数近七年年化超额收益率超过了5.7%,由行业内ESG评级提升最快的20%公司组成的沪深300进步择优指数近七年年化超额收益率则超过了5.8%。

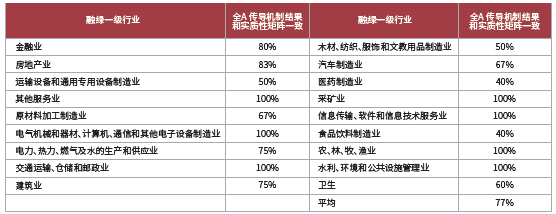

本年报告还对A股上市公司的ESG实质性议题是否具备“财务实质性”做了创新性研究。以采矿业为例,采矿业7个实质性最高的ESG议题均具有财务实质性。通过对A股全行业的研究分析,发现约80%的行业ESG实质性议题具备财务实质性,对股价有明显的传导影响效果。此实证研究表明,在A股市场ESG实质性和财务实质性较为一致,这给A股ESG投资有效性提供了有力支持。

融绿一级行业ESG议题的传导机制研究结果

6.总结与展望

综上所述,2023年A股上市公司ESG整体评级及信息披露均呈现了持续提升的态势,未来还需实现从ESG信息披露数量提升到ESG信息披露质量提升的跨越。随着ISSB两份标准的发布,国内ESG信息披露的要求或加速推进,A股上市公司信息披露将继续提升。A股公司的ESG工作也将更加融合我国高质量发展的核心要义。气候变化议题,尤其是低碳转型话题将持续保持较高热度。上市公司和机构投资者在ESG道路上将更多“相向而行”。

随着报告的发布,商道融绿同期公布了最新一期A股上市公司ESG评级结果。欢迎登录商道融绿官方网站,或添加“商道融绿”微信公众号(syntaogf),查询阅读在线版报告(精要)或下载电子PDF版报告。

·中国气候联合参与平台(CCEI)启动,24家大型机构投资者作为创始成员单位加入

夏季峰会上,中国气候联合参与平台(China Climate Engagement Initiative,CCEI)正式启动,24家大型机构投资者作为该平台的创始成员单位牵头推动该平台的工作,其所代表的资产管理规模超过四十万亿人民币。CCEI平台旨在协助机构投资者在推动中国被投企业向绿色低碳转型的过程中发挥更加积极的作用。

机构投资者通过与被投企业主动沟通并引导企业绿色低碳高质量转型,能够更加深入地参与到助力实现中国“双碳”目标的进程中。监管部门持续鼓励金融机构强化对企业提升ESG表现、实现高质量转型的推动。在此背景下,北京绿色金融与可持续发展研究院和中国责任投资论坛(China SIF)联合相关单位共同发起中国气候联合参与平台(CCEI平台)。CCEI平台是中国首个由机构投资者发起,通过促进机构投资者发挥参与及尽责管理影响力,以推动企业绿色低碳高质量转型(下称“转型”)的投资者合作机制。CCEI平台旨在使中国资本市场更加广泛地整合机构投资者参与及尽责管理的专业经验和技术资源,更为高效地提升中国企业转型的意愿、能力和效果。

CCEI平台将依托有关发起单位、专家学者及意见领袖的专业力量,汇集业内在可持续投资领域领先并期望致力于促进中国企业实现碳中和的机构投资者参与CCEI平台并开展行动,共同组建工作组,开展以下三个支柱的工作:

·支柱1:支持并促进被投企业制定和落实转型方案。组织机构投资者和重点企业就转型议题积极开展对话,支持并协助企业制定转型方案、设定明确、切实及可衡量的转型目标与阶段性里程碑,同时持续跟踪重点企业转型进展,直至转型目标达成。

·支柱2:研究制定机构投资者参与方法学。基于支柱1的工作,研究制定推动企业转型的机构投资者参与方法学及指南。

·支柱3:开展能力建设。针对重点转型议题,组织机构投资者、专家学者、企业及其相关方开展专题性的企业转型能力建设活动。

全国社保基金理事会原副理事长、中国责任投资论坛名誉理事长王忠民任CCEI平台理事会主席,中国金融学会绿色金融专业委员会主任、北京绿色金融与可持续发展研究院院长马骏任理事、专家委员会主任,中国责任投资论坛理事长、商道融绿董事长郭沛源任理事、专家委员会副主任。CCEI平台将在理事会的领导下和专家委员会提供技术指导下,由秘书处组织成员单位和工作组共同推动平台工作。

CCEI平台创始成员单位包括24家机构投资者,覆盖本地的公募基金、保险资管、银行理财、私募基金以及部分国际资管机构。截止启动日,CCEI平台创始成员单位所代表的资产规模超过四十万亿人民币。机构投资者作为平台的主要成员单位,将以自愿联合组建工作组的形式,共同开展平台三个支柱的工作。CCEI平台正在持续招募更多的成员单位及专家委员会成员,欢迎机构投资者和专家学者加入CCEI平台,共同助力中国经济绿色高质量发展进程。

本届峰会得到新浪财经、央视网、经观传媒、界面新闻、网易财经等媒体的大力支持,通过China SIF官网、万得3C会议、同花顺数据终端、微信视频号等平台同步直播。观众还可以登录China SIF官网或添加“SIF责任投资论坛”微信公众号(ChinaSIF),收看本届峰会的回放。

关于中国责任投资论坛

中国责任投资论坛(China SIF)是聚焦责任投资与可持续发展议题的国际交流平台,于2012年在北京发起,旨在推广责任投资与环境、社会和治理(ESG)理念,推动绿色金融,促进中国资本市场的可持续发展。

作为全球责任投资倡导平台(Global SIFs Network)的一员,China SIF自成立以来,每年举办年会、夏季峰会、中国责任投资周等旗舰活动,以及一系列的专题研讨交流会,邀请国内外专家、研究人员、责任投资领域的践行者、金融机构及上市公司代表分享其研究成果、工作经验以及经典案例,对责任投资及绿色金融展开多种形式的探索和倡导。

China SIF发布了一系列标志性的报告和研究成果,如《中国责任投资年度报告》等,并持续支持ESG学位论文竞赛,与合作伙伴和众多业内专家一起共同开发了“椰子鸡课堂”系列视频课程,推广ESG投资理念和实践。经过多年的积淀,China SIF已经成为该领域的标志性活动。

想获得更多详情,请关注“商道融绿”(syntaogf)及“SIF责任投资论坛”(ChinaSIF)微信公众号。