天风策略:指数级别牛市概率较小 大概率是少部分公司牛市

核心结论:

1、本轮上涨与2019Q1上涨相似,均是信用连续扩张,导致估值全面提升。

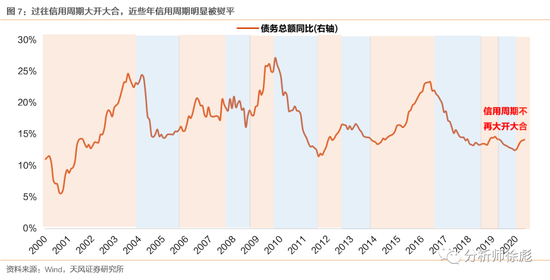

2、同时,政策基调不同于2000至2018年的大开大合,近两年信用周期明显被熨平,杠杆扩张和收缩的幅度和持续度都相对有限。

3、7月政治局会议可能类似19年4月边际收缩,但考虑疫情和水灾,收缩幅度不会那么大,信用周期大概率走平。

4、因此,指数级别牛市概率较小,后续大概率继续回到少部分公司牛市,资金面偏向于公募和外资主导。

5、长期风格难以扭转,但是下半年少部分公司的牛市会更加均衡

战略上,业绩相对趋势决定了长期市场风格难以扭转,仍然是新经济占优,从年度单位高景气因子制胜的策略出发,继续关注一个中心:【5G&数据中心】和三个基本点:【新能源车、无线耳机、国产化替代】。

战术上,随着PPI和传统经济的回暖,业绩好的不仅仅是上半年的医药、科技、消费,下半年少部分公司的牛市会更加均衡,推荐具备α属性的周期类核心资产:重卡、地产竣工、工程机械、水泥、化工的细分龙头等。

01

19Q1重演?——信用全面扩张,

盈利预期改善,估值全面提升

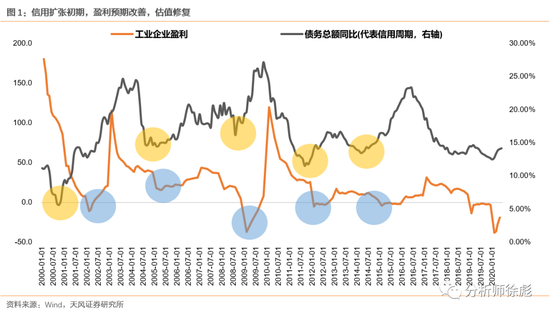

根据过往5轮信用扩张周期来看:信用扩张初期盈利不一定能够改善,信用扩张领先盈利改善的时间在6-12个月。但信用扩张初期,盈利预期改善,市场一般都能出现估值修复,赚估值提升的钱。

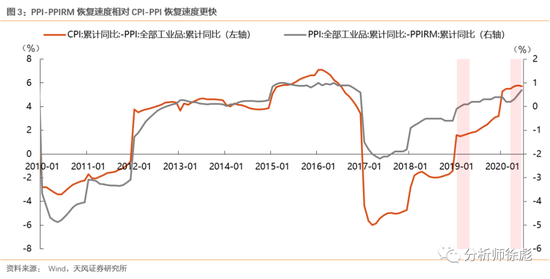

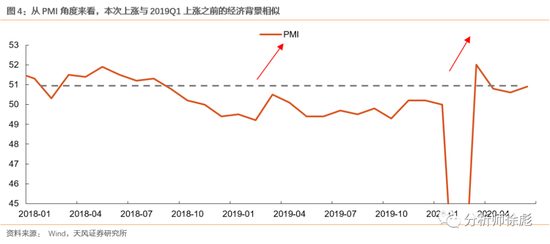

宽信用带动盈利预期的改善。本次上涨与2019Q1上涨之前的经济背景相似,前者遭遇疫情带来的杀估值,后者遭遇贸易摩擦带来的杀估值。宽信用带动需求扩张,盈利预期改善。从价来看,本次上涨和2019Q1上涨同为需求扩张带动景气度恢复,中游→上游,具体体现在PPI-PPIRM恢复速度逐渐超过CPI-PPI恢复速度。

利润空间增大后,PMI指数均上升至荣枯线之上。

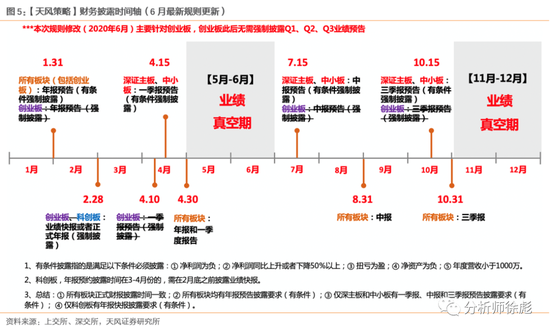

上涨都处于业绩披露期的前期,没有其他外部驱动力的情况下,存量资金会向有业绩确定性高的方向集中。

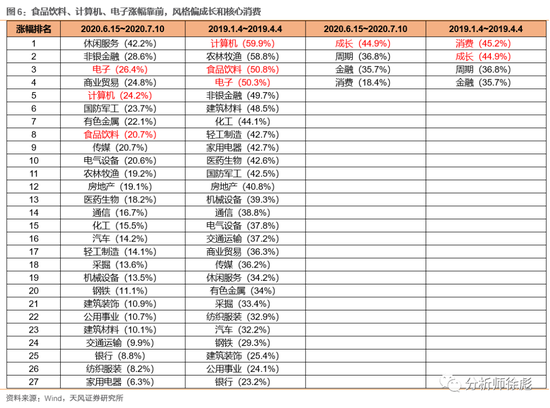

估值主要提升的是消费的核心资产以及科技股。

同样是核心消费:海外资金在全球低利率环境下有配置需求,外资更能接受短期业绩波动,因此北上资金快速流入消费。18年末对消费,尤其是茅台悲观预期后的暴跌,在货币政策宽松后,消费在Q1报复性反弹。

同样是科技:目前仍处于新一轮科技周期,高新技术制造业维持高增长。目前决策层想加杠杆主要也是在高技术产业,因此两轮小牛市都是科技表现较好。

02

政策基调:不断加强政策预调

微调,熨平信用周期大开大合

2000至2018年,信用周期大开大合,而近两年信用周期明显被熨平,上涨和下降速度较慢,已经不再大开大合。

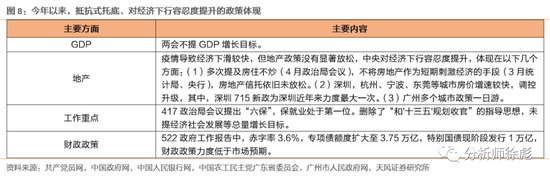

信用周期没有再大开大合的根本原因,在于政策“定力”越来越强,强调抵抗式托底。这一政策思路在贸易战及近期疫情影响经济下愈发明显。例如,两会不提GDP增长目标,地产不再作为短期刺激经济手段,工作重点转向“六保”和“六稳”,财政政策力度市场预期等等,可以看出政策“定力”越来越强,强调抵抗式托底。

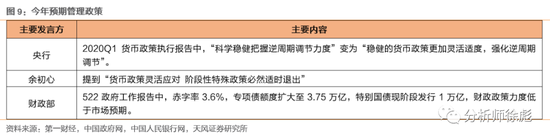

稳定金融市场的预期,避免信贷供给端的大开大合。从供给端来看,2018年金融委首提“稳预期”,政策上不断强调预期管理,通过政策预调微调,稳定市场预期。典型的如今年5月、6月财政部、央行、余初心都表达了货币政策边际收缩的可能。

稳定居民端预期,避免信贷需求端的大开大合。从需求端来看,信贷主要投向地产和基建,轻、重工业占比较低。过往从宽货币到宽信用过程中,资金往往流入高收益的地产,地产贷款余额同比走势和信用周期基本一致,因此,稳定需求端预期主要在于稳定地产调控预期。因城施策下,部分城市政策的边际变化导致房价上涨过快,例如近期深圳,杭州、宁波、东莞等城市房价增速较快,调控升级,政策调控稳定居民端预期,避免信贷需求端大开大合。

03

7月政治局会议可能类似4月边际收缩,但收

缩幅度不会那么大,信用周期大概率走平

如果政策收缩,收紧程度大概率不如前次,且市场波动也可能不如前次猛烈。

政策收紧程度将不如前次猛烈。疫情尚未结束叠加水灾,经济仍需政策托底。

市场影响不如前次猛烈,今年上涨前已经开始紧货币并提高短期利率,防止出现信用的过快扩张,市场存在一定政策收紧预期,政策收缩后市场影响将不如前次猛烈。

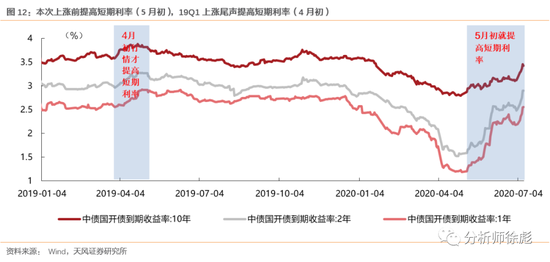

2018年末和今年年初同样采用宽货币引导向宽信用。但去年宽货币引发Q1全面的宽信用,造成房地产小阳春和宏观杠杆提升,信用扩张最快时候与指数上涨几乎同一时期,后续通过紧货币、提高短期利率、4月政治局会议传递预期收紧信用,指数同步暴跌。

而今年经济各项指标出现好转迹象后,5月末开始收紧货币、5月初提高短期利率,指数6月中旬才开始上涨,今年上涨前已经开始紧货币并提高短期利率,防止出现信用的过快扩张,市场存在一定政策收紧预期,政策收缩后市场影响将不如前次猛烈。

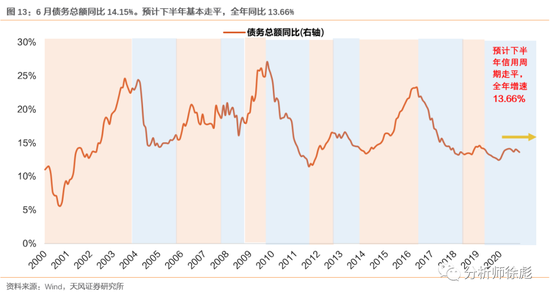

预计信用会维持稳定,不会快速扩张,但在全球疫情和水灾面前,也大概率不会大幅收缩。考虑到央行行长预计今年全年贷款新增预计近20万亿,社融规模增量超过30万亿。我们估算预计全年债务总额同比13.66%,因此,下半年债务总额基本走平,预计信用会维持稳定,不会快速扩张。

04

市场继续全面抬估值的可能性小,资金面偏向

于公募和外资,后续仍是少部分公司的牛市

指数级别牛市概率较小,未来仍然是少部分公司的牛市。

1、信用扩张速度不支持。

指数级别牛市一般需要近几个月信用扩张带来的估值全面拔升,而今年5月以来稳货币宽信用,预计全年债务总额同比13.66%,与去年Q1的宽货币宽信用明显不同,今年信用扩张速度不具备支持全面牛市。

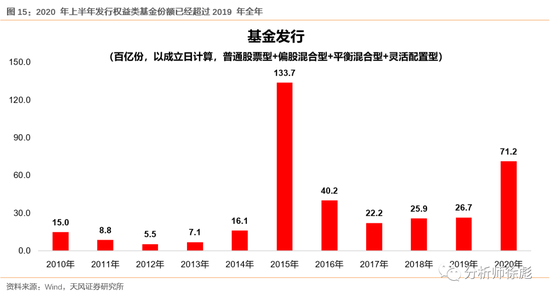

2、今年主要是北上资金和公募基金等长线资金,强化少部分牛市的逻辑。

去年Q1资金增量是场外配资和银行间资金,依赖央行宽货币政策,散户和游资加杠杆入市,导致Q1形成一个指数牛。2019Q1散户及游资加杠杆入市造成全面性牛市和指数暴涨暴跌,ST概念指数快速上涨,而今年7月初严禁银行保险参与场外配资,ST概念指数涨幅不大。

今年资金增量是外资和公募基金的流入,并不依赖央行宽货币政策,爆款基金频出,2020年上半年公募基金发行规模已超2019全年。海外资金在全球低利率环境下有配置需求,外资更能接受短期业绩波动。住户部门在信托暴雷、股票二八分化的背景下,投资方式转向申购爆款基金的趋势。爆款基金频出,而在去年Q1鲜有爆款基金。债市调整导致部分理财产品跌破净值开始亏损,加速资金流入公募基金。

3、政策倾向于科创企业加杠杆,而非全行业加杠杆。

政策对科创企业直接融资的态度明确,包括航母级券商、加快科创板融资和创业板注册制、中芯国际光速上市,都反映了决策层想在科创企业加杠杆,而非全行业加杠杆。

4、如果政策边际收缩,恰恰强化少部分公司牛市的逻辑。

政策边际收缩,将使得存量资金集中寻找业绩持续性和确定性的个股,强化少部分公司牛市的逻辑。

因此,未来指数级别牛市概率较小,仍然是少部分公司的牛市。以科技和消费的核心资产为主,业绩好的公司未来大概率可以继续创新高。

05

长期风格难以扭转,但是下半年

少部分公司的牛市会更加均衡

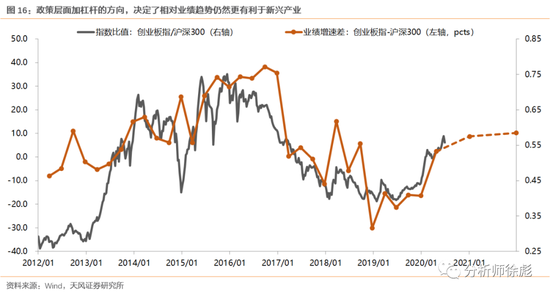

长期风格难言切换,战略配置还是以科技和消费的核心资产为主。

中长期风格的切换需要信用的快速扩张,即不断的给周期行业加杠杆。而政策倾向于科创企业加杠杆已经比较明确,政府主导资金的去向,也决定了中期企业盈利的弹性和市场风格,因此科技将是主要方向之一。

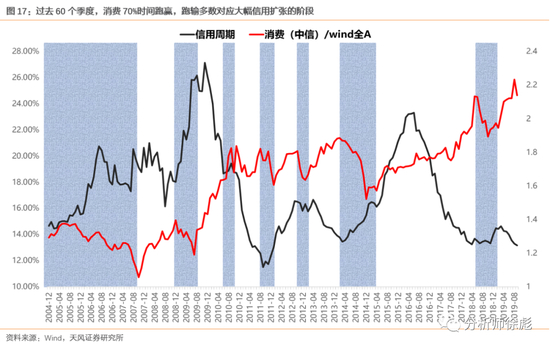

过去60个季度,消费70%时间跑赢,跑输多数对应大幅信用扩张的阶段,考虑到长期政策基调以“不断加强预调微调”为核心,债务总额的收缩和扩张,都将变得更加扁平化,而不是大开大合,因此长期来看,消费的核心资产也将是主线之一。

但是,短期来看,下半年少部分公司的牛市可能会更加均衡。

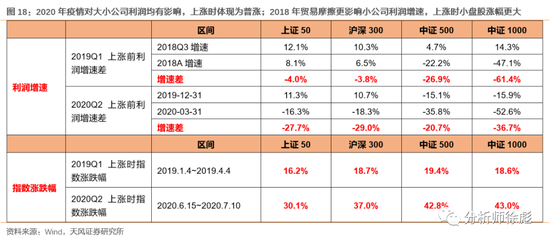

2020年疫情对大小公司利润均有影响,压制因素解除后,上涨时体现为普涨,没有显著大小盘特征,更加均衡。2018年贸易摩擦更影响小公司利润增速,上涨时小盘股涨幅更大。

上半年,盈利和业绩不错的公司主要集中在医药、科技和部分消费,因此少部分牛市的风格也极端分化。从目前已发布的中报预报中,按照天风分类行业划分,我们梳理了目前发布4家以上、中报预报增速中值大于40%发布个股比例超过一半的相关行业,医疗器械、消费电子、半导体、饲料、车联网、数据中心、工业互联网、风电、环保、游戏、肉制品、农药、原料药、建材、北斗卫星、特高压、小家电、机器人、基础软件、光伏等板块景气度较高。

但是,进入下半年,随着PPI的触底,和经济向正常水平的恢复,传统板块的业绩也有望改善,少部分公司牛市的风格会更加均衡,如我们在中期策略《少部分公司牛市的延续OR全面牛市的开启?》中提到的,具备α属性的低估值板块,在下半年也有机会。

核心配置结论:

战略上,长期市场风格难以扭转,仍然是新经济占优,从年度单位高景气因子制胜的策略出发,继续关注一个中心:【5G&数据中心】和三个基本点:【新能源车、无线耳机、国产化替代】。

战术上,下半年少部分公司的牛市会更加均衡,推荐具备α属性的周期类核心资产:重卡、地产竣工、工程机械、水泥、化工的细分龙头等。

风险提示:宏观经济风险,业绩预报不及预期风险,海外疫情发酵风险,市场波动风险。